La faillite bancaire de 1894

Le 10 décembre 1894, deux des trois banques de Terre-Neuve et du Labrador ont fermé leurs portes pour de bon. Ces fermetures ont eu un impact immédiat et dévastateur : des commerces se sont effondrés, des travailleurs ont été jetés à la rue, des familles ont perdu leurs économies et le pays, qui utilisait les billets de banque comme principale source de devises, s'est retrouvé dénué d'instrument monétaire fiable.

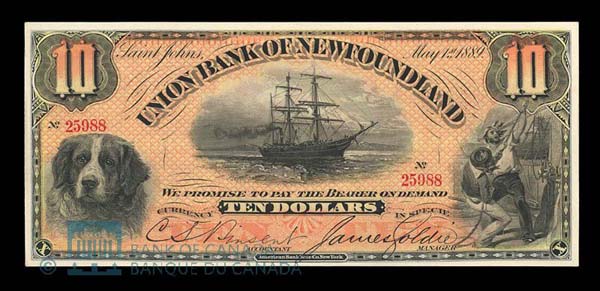

Reproduit avec la permission de la Collection nationale de monnaies, Musée de la monnaie — Banque du Canada, Ottawa (1964.0037.00006.000). Photographie de Gord Carter.

Si elle avait pris la plupart des gens par surprise, cette faillite avait été précipitée par des années d'activités bancaires imprudentes dans un contexte de pêcheries en difficulté et d'une économie en déclin. Les banques avaient épuisé leurs réserves pour prêter de fortes sommes à des marchands de poisson déjà endettés, ce qui les avait contraintes à emprunter d'autres institutions financières. Ce processus les laissait à la merci de prêts extérieurs; advenant une crise ou une détérioration de leur crédit, elles allaient devoir déclarer faillite… et c'est exactement ce qui s'est produit, en ce jour qu'on baptisera Black Monday, lorsque l'Union Bank et la Commercial Bank ont fermé leurs portes pour de bon.

L'économie de Terre-Neuve et du Labrador avant la faillite

Le commerce de la morue salée a été l'épine dorsale de l'économie de Terre-Neuve et du Labrador tout au long des années 1800. Les pêcheurs échangeaient leurs prises à des marchands en échange de crédit dans leurs magasins et les marchands exportaient le poisson en Europe, en Amérique du Sud et aux Antilles. Cependant, nombre de pêcheurs n'arrivaient pas à attraper assez de poisson pour payer leur crédit et s'enfonçaient chaque année davantage dans les dettes. Certains ont tenté de déjouer ce processus, qu'on appelait système de paiement en nature, en se faisant payer en argent le poisson qu'ils vendaient directement à des acheteurs étrangers, ou en fournissant à leurs marchands du poisson mal apprêté.

Bien que le commerce du poisson ait été rentable pour une bonne part du XIXe siècle, il allait connaître des difficultés durant les années 1880. Au moment-même où la concurrence des Français et des Norvégiens réduisait les profits de la colonie, une surabondance de morue salée est venue en torpiller les prix sur le marché international. Ce problème a été aggravé par la mauvaise qualité de la préparation de la morue locale, qui a terni sa réputation outremer et l'a rendue encore plus difficile à vendre.

Reproduit avec la permission des Archives d'histoire maritime (PF-315.222), Memorial University of Newfoundland, St. John's (T.-N.-L.). Photographe inconnu.

Leurs profits diminuant, les marchands et les pêcheurs se sont lourdement endettés. Ainsi, en 1894, Edwin John Duder, un marchand de Notre Dame, a fait pour quelque 400 000 $ de crédit à des pêcheurs qui ne pourraient pas, vraisemblablement, rembourser leurs dettes. Une croissance rapide de la population du pays, durant la deuxième moitié du XIXe siècle, allait alourdir le fardeau des marchands, qui devaient faire crédit à de plus en plus de pêcheurs.

Simultanément, plusieurs des marchands les plus chevronnés du pays sont décédés ou ont atteint l'âge de la retraite à la fin du siècle, et leur départ de l'industrie de la pêche l'a laissée avec un fond de roulement considérablement diminué. À la mort du marchand John Dunn en 1879, par exemple, sa compagnie a dû payer de fortes sommes à sa veuve et à ses enfants, privant sa succession dans l'entreprise de fonds considérables.

Pour garder à flot l'industrie de la pêche et composer avec des dettes qui ne cessaient de croître, de nombreux marchands allaient solliciter — et recevoir — des prêts importants des deux banques privées du pays. Dans les années précédant la faillite, l'Union Bank et la Commercial Bank ont prêté des millions de dollars à des marchands de poisson, et n'allaient jamais recouvrer le gros de leurs investissements. Cette situation résultait de l'absence virtuelle de régulation du système bancaire, au sein duquel les marchands, qui empruntaient de l'argent, étaient aussi membres des conseils d'administration des banques.

Marchands directeurs de banques

Au moment de la faillite, trois banques se trouvaient à Terre-Neuve et au Labrador : la Newfoundland Savings Bank (fondée en 1834), l'Union Bank (1854) et la Commercial Bank (1857). Tandis que la Savings Bank était gérée par le gouvernement, l'Union Bank et la Commercial Bank appartenaient à des intérêts privés. Des marchands de poisson siégeaient au conseil d'administration des deux institutions et exerçaient un grand contrôle sur leurs activités quotidiennes. De cette façon, ces marchands ont pu autoriser une série de prêts considérables à eux-mêmes, peu importe leur cote de solvabilité.

Reproduit avec la permission de la Division des archives et collections spéciales (Coll. 137 01.03.002), bibliothèque Queen Elizabeth II, Memorial University of Newfoundland, St. John's (T.-N.-L.). Photographe inconnu.

Cette pratique s'est poursuivie durant des années, sans vérification externe ni autre évaluation impartiale. Même si les deux banques publiaient des rapports annuels, ceux-ci ne contenaient que le strict minimum de renseignements. En 1894, l'Union Bank et la Commercial Bank avaient ensemble prêté 2,5 millions de dollars à leurs directeurs marchands. Au nombre de ceux-ci, Duder, qui avait déclaré des profits de 128 000 $ en 1882, était dans le rouge de 668 676 $ en 1894. Une fois leurs réserves de liquidités asséchées, les deux banques se sont mises à contracter de lourds emprunts auprès de la Savings Bank et de diverses banques de Londres.

En plus de ces transactions douteuses, les politiques gouvernementales et un désastre naturel allaient encourager l'Union Bank et la Commercial Bank à consentir du crédit. La construction du chemin de fer avait injecté de fortes sommes d'argent dans l'économie locale, aidant les deux banques privées à obtenir de forts prêts de la Savings Bank, gérée par le gouvernement. Le grand incendie de 1892, qui a réduit en cendres un large secteur de St. John's, a aussi injecté quelque sept millions de dollars en indemnités d'assurance dans l'économie de la ville. Beaucoup de cet argent circulait à travers les banques, supportant pour une certaine période de temps leurs réserves liquides et permettant à leurs directeurs de continuer d'emprunter.

Au milieu de cette prospérité illusoire, les banques risquaient de faire faillite. Dépourvues de réserves suffisantes pour satisfaire à leurs obligations commerciales, elles sont devenues de plus en plus dépendantes de prêts de l'étranger, ce qui les a rendues vulnérables à des facteurs externes sur lesquels elles n'auraient aucun contrôle : si un événement imprévu venait perturber leur capacité d'obtenir du crédit à l'étranger, ces banques ne seraient plus capables de poursuivre leurs opérations.

La faillite bancaire

Le samedi 8 décembre 1894, St. John's était informé qu'à la suite du décès d'un de ses partenaires, Henry Hall, la compagnie Prowse, Hall and Morris, agents londoniens des marchands de poisson de Terre-Neuve et du Labrador, avait fermé ses portes. Cette fermeture a amené les banques de Londres à suspendre leur crédit à la Commercial Bank of Newfoundland et à exiger le remboursement de certains de ses emprunts. Comme la banque en était incapable, elle a prié ses clients commerciaux de rembourser leurs dettes, mais sans succès : les marchands connaissaient eux-mêmes de graves ennuis financiers et ne pouvaient rien offrir d'autre aux banques que de la morue.

Reproduit avec la permission de la Collection nationale de monnaies, Musée de la monnaie — Banque du Canada, Ottawa (1966.0041.00002.000). Photographie de Gord Carter.

Incapable de respecter ses obligations financières, la Commercial Bank a fermé ses portes le 10 décembre 1894, date qui allait être reconnue comme le Black Monday. Inquiets, les déposants ont immédiatement commencé à retirer de grosses sommes d'argent de l'Union Bank comme de la Savings Bank. Or, cette dernière disposait d'une priorité sur tous les fonds gardés à l'Union Bank et a rapidement encaissé un gros chèque pour répondre aux besoins de ses clients. Si cette démarche lui a permis de rester solvable, elle a entraîné la faillite de l'Union Bank, quelques heures à peine après la Commercial Bank. Aucune des deux n'allait s'en relever par la suite.

Ces fermetures ont entraîné une dévaluation des devises du pays, interrompu les activités de la plupart des compagnies locales et laissé sans emploi des milliers de personnes. Cependant, de nombreuses familles de la côte rebondiraient plus tard la même année grâce aux succès de la campagne printanière de chasse au phoque et de la pêche estivale de la morue. L'installation rapide de plusieurs banques canadiennes dans l'île à la fin de 1894 et au début de 1895 a aussi largement contribué à atténuer la crise, comme l'a fait l'adoption par le pays de la devise canadienne, toujours en circulation de nos jours.